Home / So nutzen Sie die Rechnungsabgleichstechnologie, um Ihre Prozesseffizienz zu verbessern

So nutzen Sie die Rechnungsabgleichstechnologie, um Ihre Prozesseffizienz zu verbessern

- Last updated: Juni 3, 2023

- Invoice management

Product Manager

Der manuelle Abgleich von Rechnungen mit Bestellungen und Wareneingängen ist zeitaufwändig und fehleranfällig und kann zu Unregelmäßigkeiten in Bestands- und Finanzunterlagen führen.

Um diese Probleme zu lösen, verwenden die meisten Unternehmen automatisierte Methoden des Rechnungsabgleichs, einschließlich 2-Way-, 3-Way- und 4-Way-Matching.

In diesem Artikel werden verschiedenen Methoden der Rechnungsverarbeitung und die damit verbundenen Schwachstellen untersucht. Welchen Beitrag kann künstliche Intelligenz leisten, um die Rechnungsverarbeitung und Rechnungsprüfung zu automatisieren?

2-Way-Matching vs. 3-Way-Matching vs. 4-Way-Matching: Was ist der Unterschied?

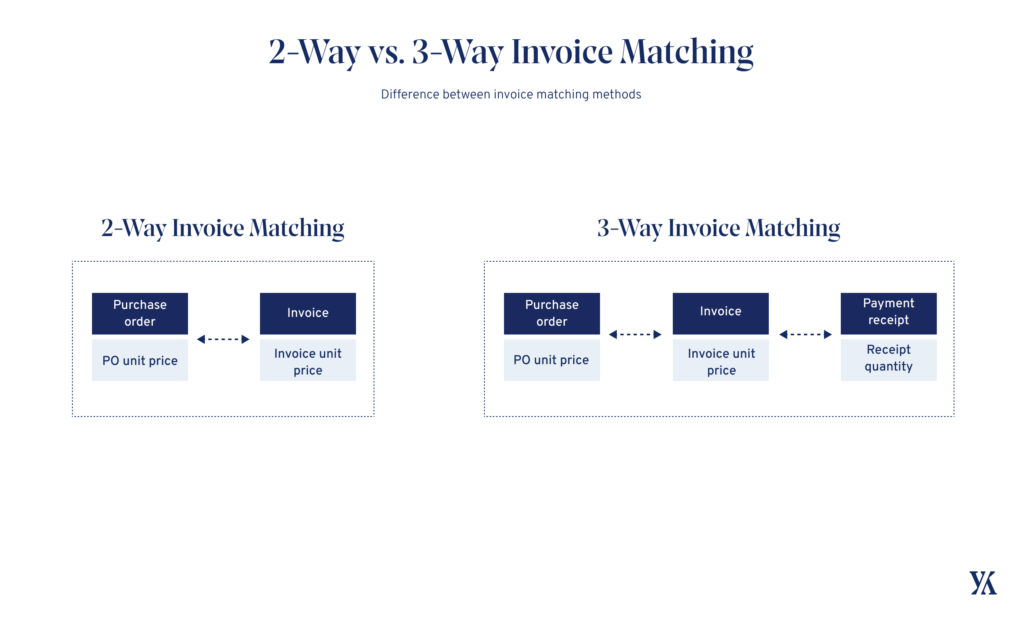

Der Begriff „2-Way-Match“ bezieht sich auf einen Prozess, bei dem nur der Abgleich zwischen einer Rechnung und einer Bestellung berücksichtigt wird. Diese Vorgehensweise setzt jedoch voraus, dass die erhaltene Ware in Menge und Qualität immer der Bestellung entspricht.

Das „3-Way-Match“-Verfahren hingegen prüft nicht nur die Rechnung gegen die Bestellung, sondern berücksichtigt auch den Wareneingang. Dieser Ansatz verringert die Wahrscheinlichkeit einer fehlerhaften Genehmigung von Rechnungen und verhindert Diskrepanzen zwischen physischem und Bestand im Buchhaltungssystem.

Neben diesen beiden Methoden haben wir auch das 4-Way-Matching, der einen zusätzlichen Schritt des Abgleichs der Rechnung mit dem Inspektionsbericht einführt. Der Prüfbericht wird in der Regel beim Eingang der gelieferten Waren erstellt und bestätigt, dass die Artikel den in der Bestellung angegebenen Qualitätsstandards entsprechen.

Durch die Einbeziehung des Inspektionsberichts in den Abgleichsprozess trägt ein 4-Way-Matching dazu bei, Rechnungsfehler zu vermeiden und das Betrugsrisiko zu verringern.

Beim 2-Way-Matching ist es beispielsweise möglich, Waren rechnungsbasiert zu verbuchen, auch wenn diese nie eingetroffen und nicht vorrätig sind. Und beim 3-Way-Matching kann es passieren, dass die Ware auf Lager ist, aber nicht die erwarteten Qualitätskriterien erfüllt.

Obwohl das 4-Way-Matching zeitaufwändiger sein kann als die anderen Verfahren, bietet es eine zusätzliche Sicherheitsebene und stellt sicher, dass Unternehmen die Waren, für die sie bezahlen, in der erwarteten Qualität erhalten.

Wenn Sie sich für eine Automatisierungslösung entscheiden, geht der Prozess natürlich viel schneller. Aber bevor wir Ihnen zeigen, wie Invoice matching von Yokoy funktioniert, erörtern wir zunächst die wichtigsten Auswahlkriterien, für das passende Abgleichverfahren.

Blogartikel

Was ist Spend Management? Seine Funktionsweise und Vorteile

Dieser Artikels vermittelt Ihnen ein Überblick darüber, was Ausgabenmanagement ist und wie es Ihrem Unternehmen dabei hilft, bessere finanzielle Ergebnisse zu erzielen.

Lars Mangelsdorf,

CCO bei Yokoy

So entscheiden Sie, welche Methode für den Rechnungsabgleich verwendet werden sollte

Die Firmengröße

Wie Sie sich vorstellen können, könnte in einem kleinen Unternehmen der manuelle Abgleich von Dokumenten funktionieren. Aber im großen Maßstab, in AP-Teams, die Hunderte und Tausende von Rechnungen pro Monat bearbeiten, ist ein manueller Abgleich von Rechnungsnummern mit Bestellnummern alles andere als effizient.

Hier sind einige allgemeine Überlegungen zur Auswahl der zu verwendenden Rechnungsabgleichsmethode.

In der Regel verwenden kleine und lokale mittelständische Unternehmen Papier- oder PDF-Rechnungen, und Daten auf Kopfebene werden für die Kontocodierung verwendet.

In Ländern mit geringer Regulierung ist die Einhaltung länderspezifischer Vorschriften kein großes Problem, und fehlende Integrationen mit den Buchhaltungssystem sind akzeptabel.

In solchen Unternehmen ist die Automatisierung der Kreditorenbuchhaltung von Vorteil, aber Finanzteams können mit einer Mischung aus manuellen und digitalen Prozessen auskommen.

Mittelständische und große Unternehmen haben jedoch unterschiedliche Bedürfnisse, wobei rechtliche und Compliance-Aspekte im Vordergrund stehen. Die Kontocodierung bewegt sich in Richtung Rechnungspostenebene, und die Anzahl von Purchase-Orders nimmt zu.

Daher reicht ein zweiseitiger Abgleich, insbesondere ein manueller Prozess, für die Kreditorenbuchhaltung nicht mehr aus. Diese Unternehmen benötigen eine verbesserte Zusammenarbeit mit Lieferanten, Unterstützung für Rechnungsanfragen und die Integration mit mehreren Backend-Systemen.

Für diese Unternehmen wird eine automatisierte Rechnungsverarbeitung bevorzugt – idealerweise ein 3-Way-Matching. Besonders die Datenerfassung aller Rechnungsinformationen wird für schnell wachsende Unternehmen zu Herausforderung, wenn das Volumen der Lieferantenrechnungen das AP-Personal übersteigt.

Auf globaler Ebene sind die Anforderungen natürlich noch komplexer. Für mehrere Länder ist Unterstützung bei der Einhaltung gesetzlicher Vorschriften erforderlich, und es sind komplexe Kontencodierungs- und PO-Matching-Regeln erforderlich.

Hier sollten mehrere Sprachen unterstützt und Formate für elektronische Rechnungen bereitgestellt werden. Integrationsunterstützung in Echtzeit ist üblich, und erweiterte Funktionen wie künstliche Intelligenz, Echtzeit-Audit und APIs werden häufig verwendet.

Komplexität in der Rechnungsbearbeitung

Erwähnenswert ist jedoch, dass selbst in mittleren und großen Unternehmen nicht jeder Einkauf ein 3-Way-Matching erfordert.

Wenn beispielsweise ein Unternehmen häufig dasselbe Produkt oder die selbe Dienstleistung bestellt und die Rechnungsdetails bekannt und konsistent sind – wie dies beispielsweise bei wiederkehrenden Käufen wie Softwareabonnements der Fall ist, kann ein 2-Way-Match ausreichend seiin.

Für einmalige Einkäufe von erheblichem Wert wird jedoch ein strengeres Genehmigungsverfahren empfohlen. Dies liegt daran, dass der Rechnungsbetrag möglicherweise varriert oder Rabatte verrechnet werden. Daher ist es wichtig sicherzustellen, dass alle drei Dokumente übereinstimmen, um Diskrepanzen zu vermeiden. Wachsamkeit ist notwendig, um Fehler zu erkennen noch vor der Verbuchung zu erkennen.

Dann müssen wir die Komplexität von Rechnungen und Rechnungsdaten berücksichtigen. Beispielsweise können einfache Rechnungen mit wenigen Einzelposten, ohne Abzüge und ohne Anomalien einfach und vollständig automatisiert werden, und je nach Ware kann ein 2-Way-Matching ausreichen.

Wie funktioniert der manuelle Rechnungsabgleich?

Nachdem nun die Unterschiede zwischen den Abgleichsmethoden klar sind, wollen wir uns die typischen Schritte in einem manuellen 3-Way-Matching ansehen, um zu verstehen, welche Schritte automatisiert werden können.

Bei einem manuellen Abgleich müsste das AP-Team all diese Dokumente prüfen:

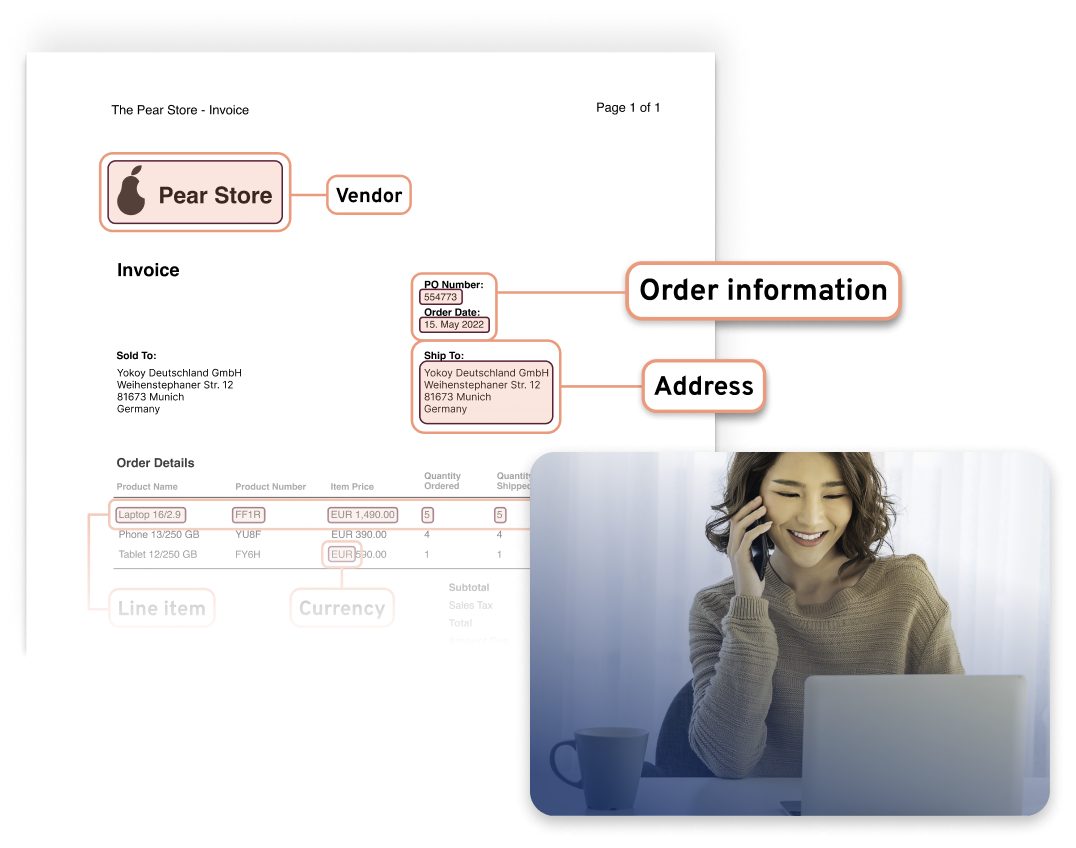

Die vom Käufer an den Lieferanten ausgestellte Bestellung (PO), in der die zu kaufenden Waren oder Dienstleistungen, die Menge, der vereinbarte Rechnungsbetrag und das Lieferdatum aufgeführt sind.

Der vom Käufer ausgestellte Wareneingang (GR), der bestätigt, dass die Waren oder Dienstleistungen eingegangen sind und mit den Angaben auf der Bestellung übereinstimmen. Die GR enthält Details wie das Eingangsdatum, die erhaltene Menge und etwaige Abweichungen oder Schäden.

Die vom Lieferanten ausgestellte Rechnung zur Zahlungsaufforderung für die gelieferten Waren oder Dienstleistungen. Die Rechnung enthält Einzelposten mit Details wie Artikelbeschreibung, Menge, Preis und Zahlungsbedingungen.

Wenn dieser Vorgang manuell durchgeführt wird, müssen alle Unstimmigkeiten untersucht und behoben werden, bevor die Rechnung zur Zahlung verarbeitet werden kann. Sobald die Rechnung geprüft und genehmigt wurde, kann die Zahlung verarbeitet werden.

Durch den Abgleich aller drei Dokumente trägt der Drei-Wege-Abgleich dazu bei, dass Rechnungen korrekt sind, Lieferanten für gelieferte Waren oder Dienstleistungen bezahlt werden und Betrug und Fehler minimiert werden.

Der Abgleich von Rechnungen und Bestellungen ist nur ein Schritt im Rechnungsautomatisierungsprozess, aber er ist zeitaufwändig. Daher kann die Automatisierung dieses Teils des Prozesses einen erheblichen Einfluss auf das Endergebnis haben, insbesondere wenn Ihre Beschaffungs- und Kreditorenabteilungen mit großen Mengen an Rechnungen und Bestellungen zu tun haben.

Herausforderungen bei einem manuellen Rechnungsabgleichsprozess

Der manuelle Rechnungsabgleich kann für Unternehmen eine Reihe von Herausforderungen mit sich bringen, darunter eine erhöhte Fehlerzahl aufgrund der großen zu verarbeitenden Datenmenge oder Diskrepanzen zwischen Belegen, Rechnungen und entsprechenden Bestellungen.

Der Prozess ist arbeitsintensiv und zeitaufwändig, da das Personal jede Rechnung manuell anhand von Bestellungen und Quittungen prüfen muss. Dies kann eine Ressourcenbelastung darstellen und zu Verzögerungen bei der Zahlungsabwicklung führen, was sich auf den Cashflow auswirkt.

Darüber hinaus kann es bei einer manuellen Einrichtung schwierig sein, einen vollständigen Einblick in den gesamten Purchase-to-Pay-Prozess zu erhalten. Dies kann es für das AP-Team schwierig machen, Bereiche zu identifizieren, in denen Prozesse verbessert werden können, oder potenzielle Betrugsfälle oder Fehler zu erkennen.

Und schließlich haben wir noch die Probleme mit Unstimmigkeiten, Überzahlungen und betrügerischen Rechnungen. Abweichungen können aus verschiedenen Gründen auftreten, z. B. durch Fehler aufgrund schwankender internationaler Wechselkurse, fehlerhafte Dateneingaben oder unerwartet hinzukommende Versandkosten.

Zu den häufigsten Abweichungen gehören Abweichungen zwischen der Anzahl der Artikel auf der Rechnung und denen auf der Bestellung oder dem Kaufbeleg sowie Unstimmigkeiten zwischen dem Rechnungspreis und dem Bestellpreis.

Diese Fehler können zu einer Überzahlung von Waren oder Dienstleistungen führen. Wenn beispielsweise die Menge oder der Preis der erhaltenen Ware falsch ist, kann es sein, dass die Rechnung vollständig bezahlt wird, ohne dass die Abweichung bemerkt wird.

Im Gegensatz dazu kann die Automatisierung des Matching-Prozesses durch AP-Softwarelösungen Fehler reduzieren, die Effizienz steigern und durch die Vermeidung von Überzahlungen Geld sparen.

Wie die Rechnungsabgleichs-Technologie die Effizienz verbessert

Die genannten Herausforderungen können durch die Implementierung der Rechnungsabgleichstechnologie effektiv angegangen werden. Durch die Integration automatisierter Rechnungsabgleichsprozesse können Unternehmen Abläufe rationalisieren und die betriebliche Effizienz steigern.

Erhöhte Genauigkeit und Fehlerreduzierung

Eine der größten Herausforderungen beim manuellen Rechnungsabgleich ist das erhöhte Risiko menschlicher Fehler aufgrund des schieren Datenvolumens.

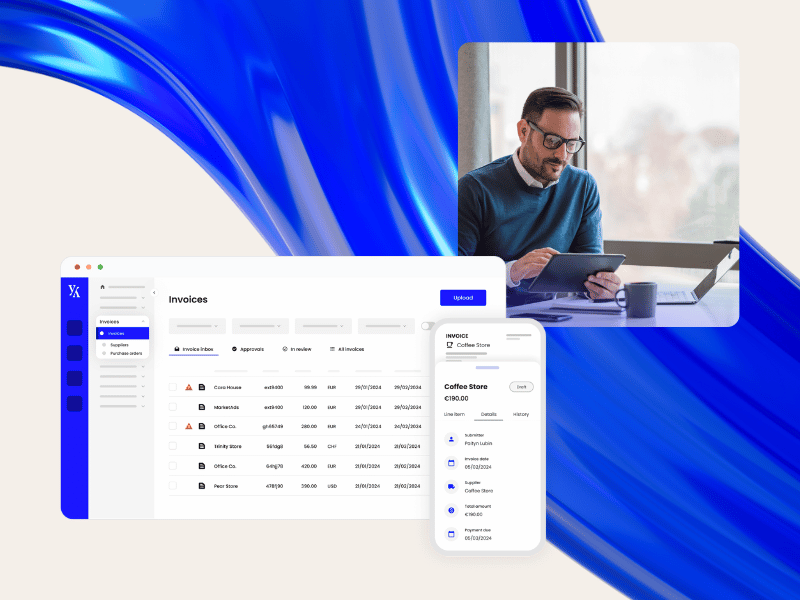

Die Software-Lösungen von Yokoy verwendet fortschrittliche KI-Algorithmen und Maschine-learning, um Eingangsrechnungen mit Bestellungen und Quittungen abzugleichen.

Bei dem Modul “Yokoy Invoice” erfolgt beispielsweise die gesamte Datenerfassung, -validierung und -abgleichung durch KI, und der größte Teil des Prozesses ist automatisiert, was zu einer erheblichen Verringerung der Fehlerquote und einer Verbesserung der Geschwindigkeit führt.

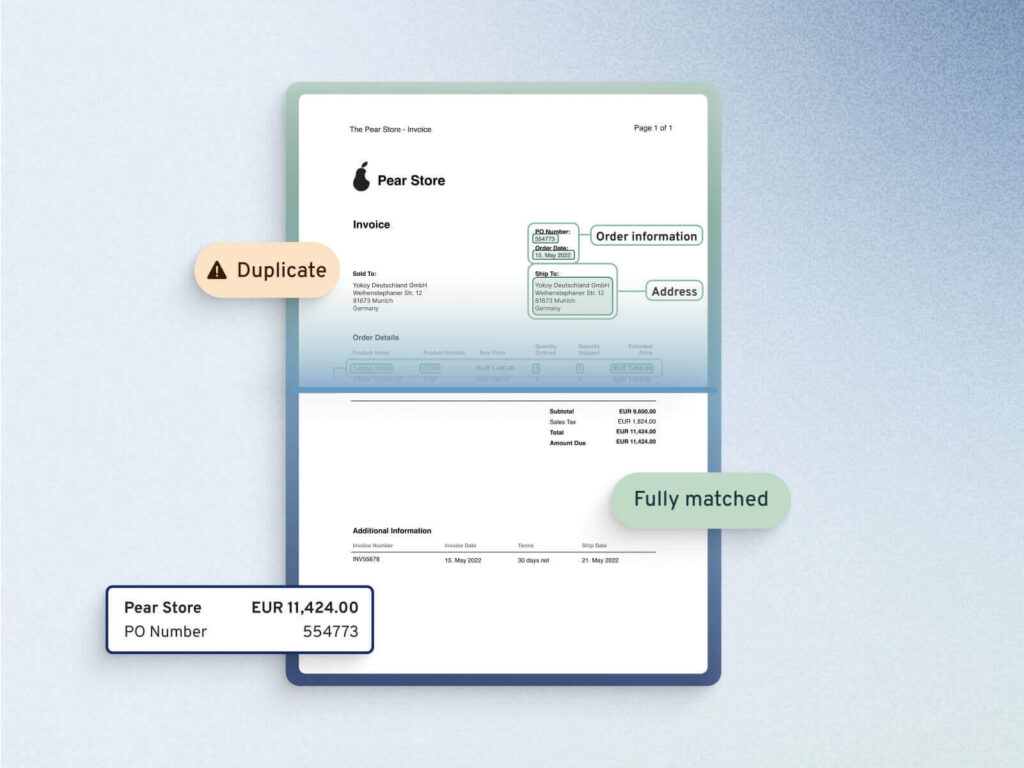

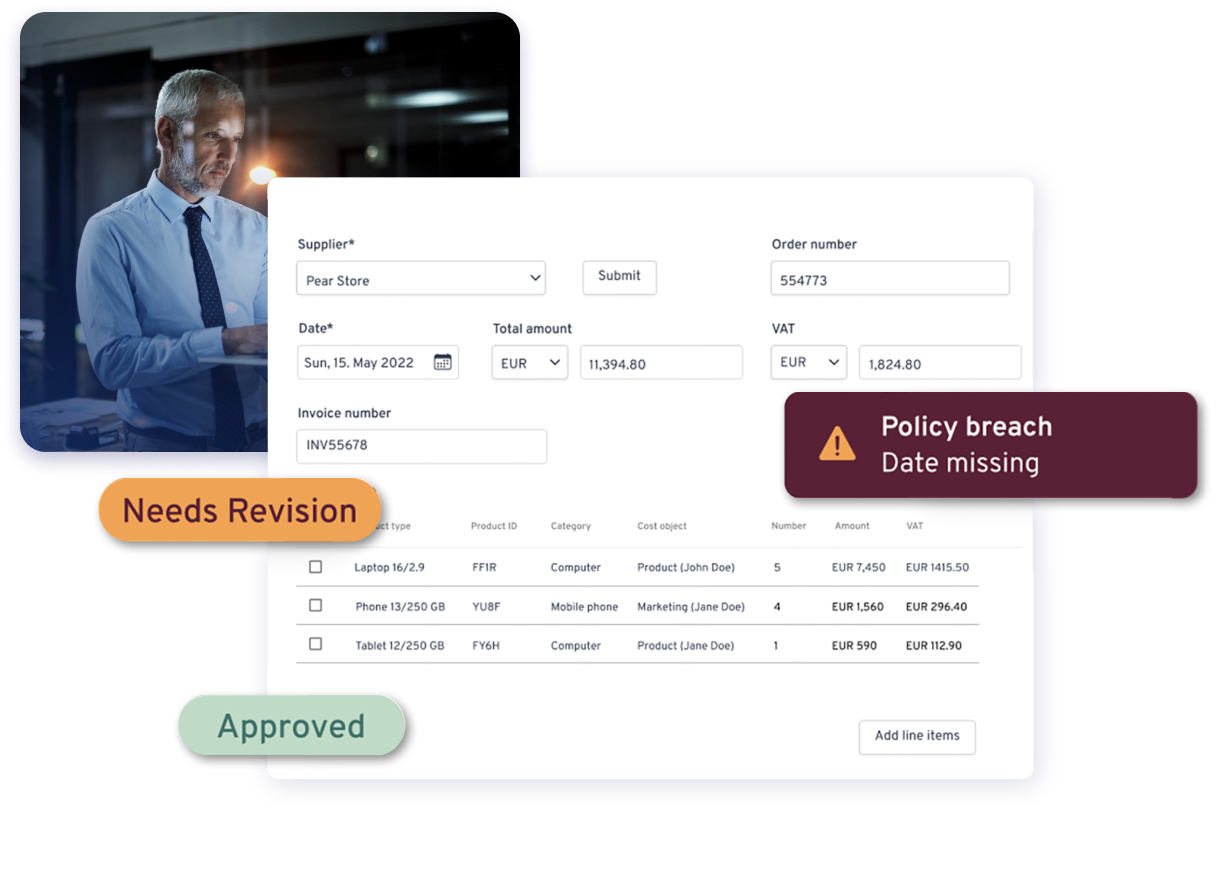

Doppelte Rechnungen werden automatisch erkannt, sodass Finanzteams schnell auf die Rechnungen reagieren können, die ihre Aufmerksamkeit erfordern.

Durch die Automatisierung des Prozesses mit künstlicher Intelligenz können Unternehmen Fehler, die durch menschliche Dateneingabefehler, doppelte Rechnungen oder Preis- und Mengenunterschiede verursacht werden, erheblich reduzieren.

Effizienzsteigerung und Zeitersparnis

Der manuelle Rechnungsabgleich ist eine arbeitsintensive Aufgabe, die wertvolle Zeit und Ressourcen verbraucht. Lösungen zur automatischen Rechnungsverarbeitung beschleunigt den Abgleichsprozess und ermöglicht schnellere Rechnungsverarbeitungs- und Genehmigungszyklen.

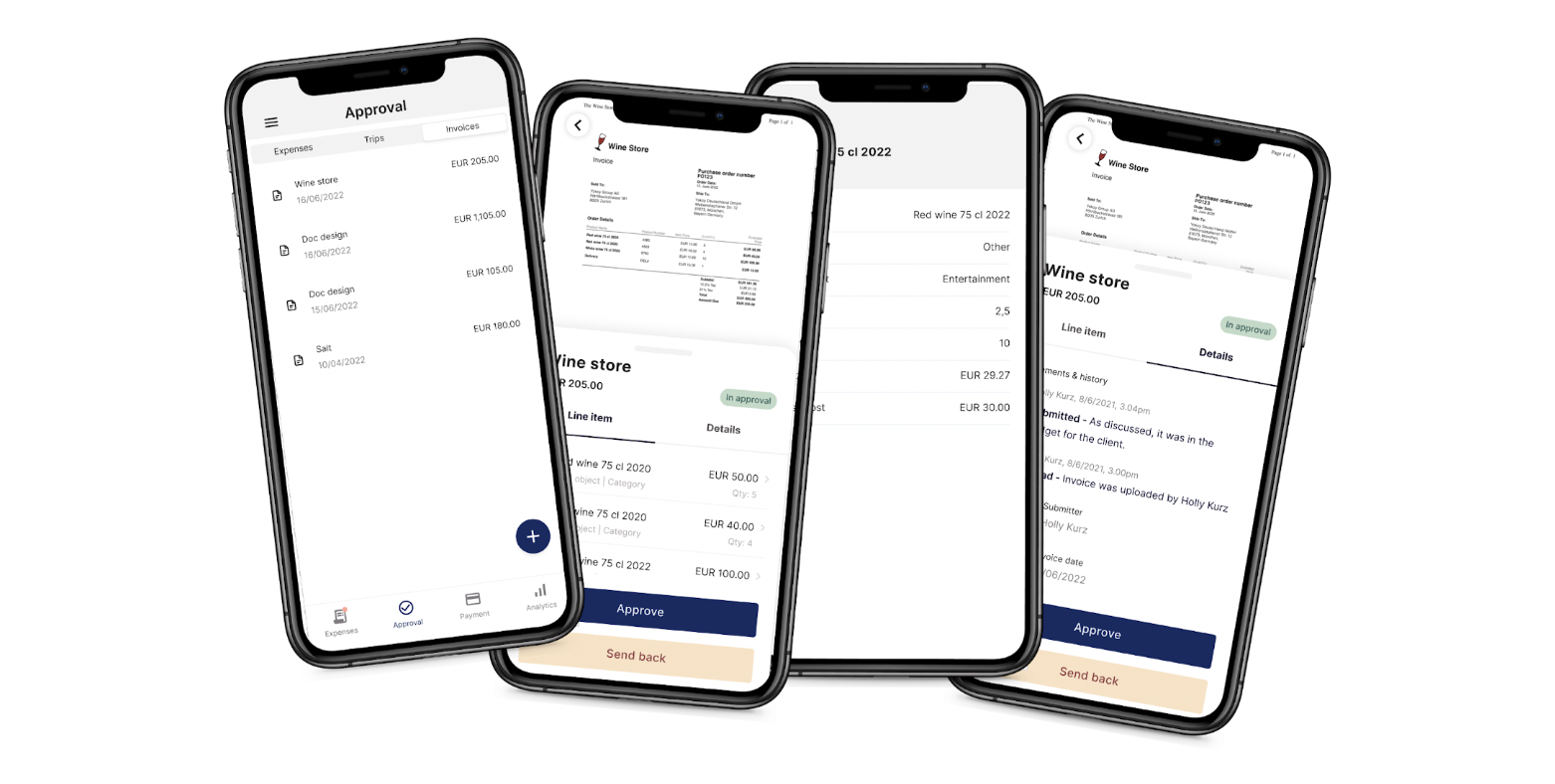

Mit Yokoy können Unternehmen beispielsweise Genehmigungsabläufe für bestimmte Lieferanten und Kostenstellen implementieren oder Rechnungen für bestimmte Beträge an Vorgesetzte weiterleiten.

Durch die Automatisierung routinemäßiger Rechnungsverwaltungsaufgaben wie Datenextraktion und -vergleich können sich die Mitarbeiter auf wertschöpfende Aktivitäten konzentrieren. Diese Effizienz führt zu Zeiteinsparungen, beschleunigt den Cashflow und verbessert die Lieferantenbeziehungen.

Darüber hinaus können Rechnungen für zusätzlichen Komfort sowohl auf Mobilgeräten als auch auf Desktops verwaltet werden, wobei die Benutzererfahrung auf allen Geräten nahtlos ist.

Gesteigerte Kontrolle über alle Rechnungspositionen

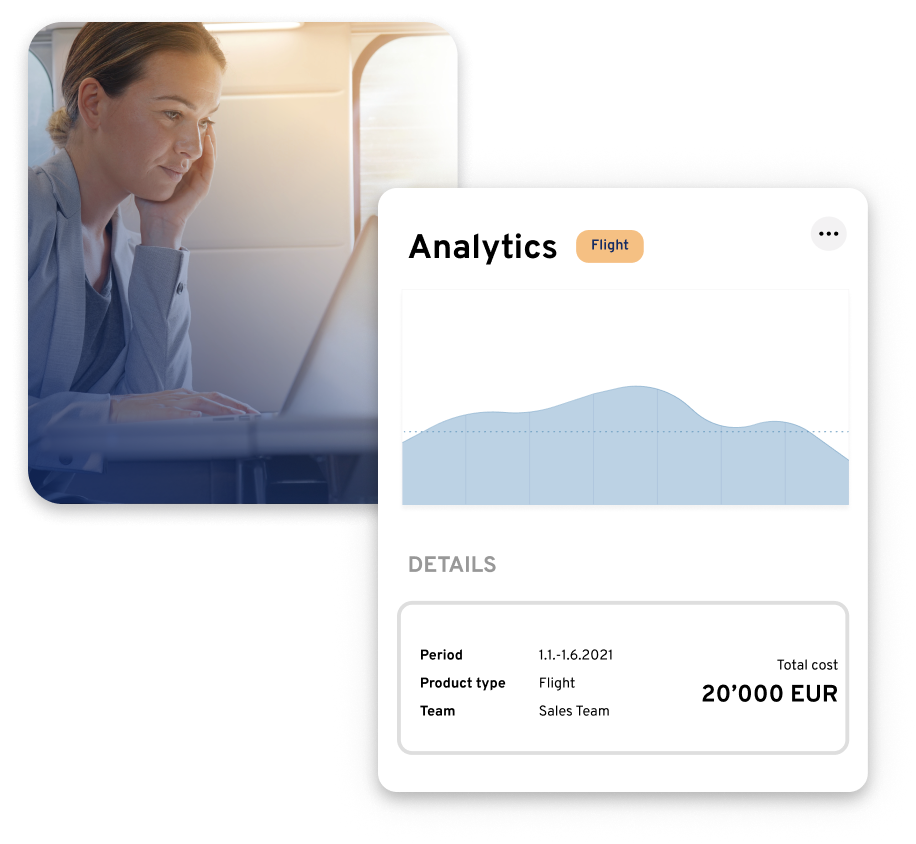

Mangelnde Einsicht in den Rechnungsabgleichsprozess kann ein effektives Finanzmanagement behindern. Die Rechnungsabgleichstechnologie bietet Echtzeit-Einblick in den Status von Rechnungen und ermöglicht es Unternehmen, den gesamten Prozess zu verfolgen und zu überwachen.

Diese Transparenz hilft bei der Identifizierung von Engpässen, Verzögerungen oder potenziellen Fehlern und ermöglicht es bei Bedarf eingreifen zu können. Mit einer verbesserten Kontrolle über die Kreditorenbuchhaltung können Unternehmen den Cashflow optimieren, Prognosen verbessern und fundierte Finanzentscheidungen treffen.

Beispielsweise liefert das Analysemodul von Yokoy Echtzeitdaten, sodass Kreditorenbuchhaltungsabteilungen problemlos Berichte abrufen können, um zu sehen, welche Lieferantenrechnungen in Genehmigungsprozessen feststecken und welche Rechnungszahlungen sich verzögern.

Betrugserkennung und -prävention

Rechnungsbetrug ist für Unternehmen ein großes Problem und kann schwerwiegende finanzielle Folgen haben. Manuelle Prozesse machen es schwierig, betrügerische Rechnungen oder verdächtige Aktivitäten zu erkennen.

Mit der automatisierten Rechnungsabgleichstechnologie profitieren Unternehmen von ausgefeilten Algorithmen, die Anomalien, doppelte Rechnungen oder unbefugte Änderungen in Echtzeit erkennen können. Beispielsweise erkennt die Rechnungsverarbeitungs-KI von Yokoy Richtlinienverstöße, sobald sie auftreten, und stellt so die Einhaltung interner Richtlinien und externer Vorschriften sicher.

Durch die Kennzeichnung solcher Unstimmigkeiten können Unternehmen Betrug verhindern, finanzielle Verluste mindern und die Einhaltung interner Kontrollen und behördlicher Anforderungen sicherstellen.

Kostensenkung und Ressourcenoptimierung

Manuelle Prozesse sind mit erheblichen Verwaltungskosten verbunden, einschließlich Arbeit, Papier und Lagerhaltung. Werden Rechnungen automatisch verarbeitet können Unternehmen die operativen Kosten der Finanzadministration drastisch senken.

Darüber hinaus verbessert der optimierte Prozess die Ressourcenzuweisung, indem redundante Aufgaben eliminiert werden, sodass Unternehmen Humanressourcen strategischeren Aktivitäten zuweisen können.

Skalierbarkeit und Anpassungsfähigkeit

Wenn Unternehmen wachsen und das Transaktionsvolumen zunimmt, kann es sein, dass manuelle Prozesse Schwierigkeiten haben, die Arbeitslast effektiv zu bewältigen. Die Rechnungsabgleichstechnologie bietet Skalierbarkeit und ermöglicht die mühelose Verwaltung größerer Rechnungsvolumina, ohne Kompromisse bei der Genauigkeit oder Effizienz einzugehen und ohne die Mitarbeiterzahl zu erhöhen.

Darüber hinaus können moderne Rechnungsautomatisierungslösungen wie Yokoy in bestehende ERP-Systeme (Enterprise Resource Planning) integriert werden und ermöglichen so nahtlose End-to-End-Prozesse.

Nächste Schritte für Finanzabteilungen

Zusammenfassend lässt sich sagen, dass der manuelle Abgleich von Rechnungen mit Bestellungen und Wareneingängen erhebliche Herausforderungen mit sich bringt, einschließlich des Zeitaufwands und der Möglichkeit von Fehlern, die zu Bestands- und Finanzabweichungen führen können. Um diese Herausforderungen zu bewältigen, haben sich Unternehmen automatisierten Rechnungsabgleichsmethoden zugewandt, wie z. B. 2-Way-, 3-Way- und 4-Way-Matching.

Bei der Entscheidung über die angemessene Zuordnungsmethode sollten Unternehmen verschiedene Kriterien berücksichtigen, zu denen die Notwendigkeit der Genauigkeit, Betrugsprävention sowie das Maß an Kontrolle über Inventar und Finanzunterlagen gehören.

Durch die Auswahl der passenden Matching-Methode und den Einsatz von Automatisierungstools können Unternehmen ihre Prozesse optimieren, Fehler reduzieren und das Finanzmanagement verbessern.

Die Verwendung von Automatisierungslösungen wie der Rechnungsautomatisierungssoftware von Yokoy kann den Abgleichsprozess erheblich beschleunigen und die Effizienz der Kreditorenbuchhaltungsabteilungen steigern.

Buchen Sie doch eine persönliche Demo, um das Yokoy Invoice Modul in Aktion zu erleben!

Vereinfachen Sie Ihr Ausgabenmanagement

Ähnliche Beiträge

Wenn Ihnen dieser Artikel gefallen hat, könnten die folgenden Ressourcen für Sie hilfreich sein.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Headline

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.